Émirats arabes unis : Investir dans l’immobilier

22 mars 2024Évolution des investissements immobiliers étrangers à Paris

26 mars 2024Durabilité et impact – Implications pour l’investissement immobilier en Asie-Pacifique

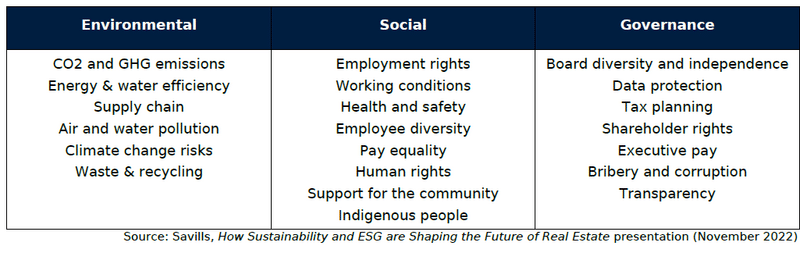

Les termes Durabilité & Impact sont souvent utilisés de manière interchangeable et les considérations sont similaires. Les critères de durabilité ont tendance à être plus larges et plus holistiques, tandis que l’ESG fait généralement référence aux aspects mesurables, de gestion des risques et de données d’une stratégie. La prise en compte des facteurs ESG, en particulier les aspects environnementaux et de gouvernance, dans le cadre du processus d’investissement est désormais une pratique bien établie dans la meilleure gestion d’investissements immobiliers commerciaux. L’investissement d’impact va au-delà de l’intégration des considérations ESG dans une stratégie et impose des objectifs plus stricts, notamment la recherche de résultats environnementaux et/ou sociaux positifs mesurables parallèlement aux rendements financiers. Nous étudions l’application des directives S&I à l’investissement immobilier en APAC et la possibilité pour les gestionnaires de fonds immobiliers de suivre des stratégies d’investissement d’impact dans la région.

Introduction

De nombreux investisseurs institutionnels et gestionnaires de fonds mondiaux de premier plan ont adopté des objectifs généraux de durabilité et d’impact dans toutes les classes d’actifs. Celles-ci sont souvent liées à des initiatives mondiales telles que l’initiative Net Zero Asset Manager (NZAM) et les objectifs de développement durable (ODD) adoptés par les Nations Unies en 2015.

Figure 1 : 17 objectifs de développement durable des Nations Unies

.

Figure 2 : Cadre standard de reporting ESG

II. Différences entre l’APAC et les autres régions

Risque climatique physique

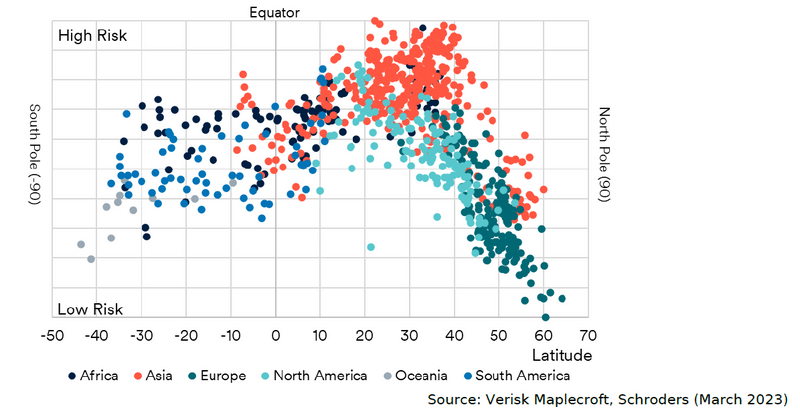

Toutes les régions du monde doivent faire face au changement climatique, mais l’APAC est particulièrement vulnérable pour deux raisons principales. Premièrement, la plupart des grandes villes d’Asie sont plus proches de l’équateur que les grandes villes d’Amérique du Nord ou d’Europe, et sont donc confrontées à des températures déjà élevées. Deuxièmement, les montagnes et les déserts constituent de vastes zones d’Asie, avec des populations concentrées dans les grandes villes situées dans les zones de terres arables. Beaucoup de ces villes sont situées à proximité des côtes et sont donc exposées à la montée du niveau de la mer. En conséquence, les villes asiatiques obtiennent de mauvais résultats dans les classements comparatifs de vulnérabilité aux risques climatiques.

Figure 3 : Vulnérabilité des villes au changement climatique par région

Cependant, les principales villes de l’APAC développée, comme Tokyo, Séoul, Pékin, Shanghai et Singapour, sont également riches et donc bien placées pour investir pour atténuer les effets du changement climatique, ce qui doit être pris en compte lors de l’évaluation de l’impact du changement climatique. risque d’investissement ultime. Les principales villes d’Asie émergente, par exemple Mumbai, Bangalore, Bangkok, Jakarta et Manille, sont confrontées à bon nombre des problèmes typiques de la croissance et du développement des marchés émergents, en plus des risques liés au changement climatique, par exemple la surpopulation, l’épuisement non durable des eaux souterraines et la médiocrité des infrastructures. Cependant, ces villes résument également les attraits de l’APAC pour de nombreux investisseurs, notamment une croissance élevée du PIB et des profils démographiques favorables, permettant aux investisseurs d’investir également pour répondre à ces problèmes spécifiques liés au climat et aux infrastructures, réduisant ainsi le risque ultime.

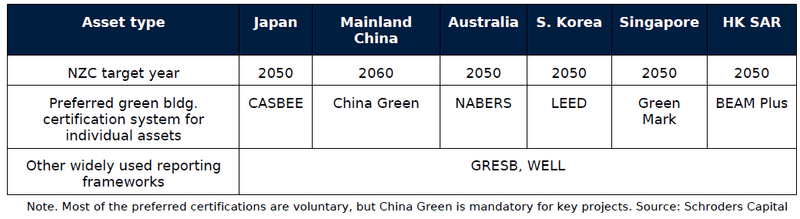

Faible standardisation des approches de la durabilité entre les marchés

Dans la région APAC, les réglementations et les normes varient considérablement d’un marché à l’autre, et il n’existe aucune structure comme l’Union européenne (UE) pour favoriser l’harmonisation. Les approches de la durabilité dans la région APAC diffèrent donc également. Dans l’immobilier, l’un des résultats est que les marchés clés ont leurs propres certifications ESG préférées pour les bâtiments. Leur objectif varie : par exemple, BEAM dans la région administrative spéciale (RAS) de Hong Kong se concentre sur l’énergie, tandis que CASBEE au Japon prend en compte la résilience aux tremblements de terre. Une approche uniforme est donc difficile à appliquer à l’APAC, et les investisseurs peuvent avoir besoin d’une certaine flexibilité dans l’application des directives mondiales.

Figure 4 : Principaux marchés développés de l’APAC : objectifs de zéro émission nette et certifications ESG privilégiées dans l’immobilier

Quels marchés sont les plus avancés en matière de durabilité ?

En partie à cause du faible niveau de standardisation des approches, il est difficile de dire quels pays et quelles villes de l’APAC sont les plus avancés dans la résolution des problèmes de durabilité dans l’immobilier et la construction. Il est généralement admis que l’APAC dans son ensemble est en retard de quelques années sur l’Europe et que l’APAC développée (y compris la Chine continentale) est bien en avance sur l’APAC émergente, mais au-delà de ces points, le consensus s’arrête. Il convient de noter que la Chine, bien que premier émetteur mondial de gaz à effet de serre, a introduit une réglementation progressive – comparable à la réglementation de l’UE – visant à promouvoir une « économie circulaire » dans l’environnement bâti, c’est-à-dire une économie réparatrice et régénératrice en conception.

Un grand cabinet de conseil immobilier a tenté de classer les villes de l’APAC en termes de progrès en matière de développement durable. Certaines des principales conclusions sont plus intéressantes que le classement lui-même, plutôt compliqué :

• Risque de transition : le Japon et la Corée du Sud mènent la transition vers une économie bas carbone

• Stress hydrique : la plupart des marchés sont confrontés à un stress hydrique moyen à élevé, Singapour étant le plus sous pression.

• Pollution de l’air : seules 10 villes sur 28 ont des niveaux de pollution de l’air inférieurs au seuil acceptable selon la norme WELL ; ces 10 incluent Singapour, Tokyo, Osaka, Melbourne et Sydney

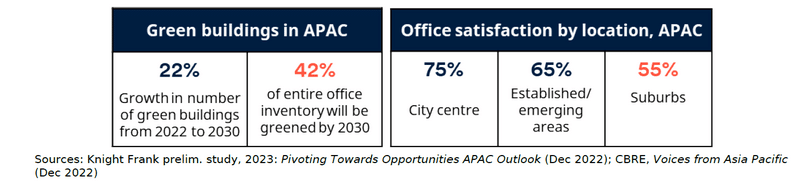

• Bâtiments écologiques : l’adoption de bâtiments écologiques dans la région APAC s’élève à 43 % dans l’ensemble et à 63 % pour les nouveaux bâtiments ; tous les nouveaux bâtiments en Australie et à Singapour doivent être certifiés verts ou se conformer à un système d’évaluation pertinent (2)

Investissement d’impact : environnemental et social

La prise en compte des facteurs ESG, en particulier des aspects environnementaux, dans le cadre du processus d’investissement est désormais une pratique bien établie dans la meilleure gestion d’investissements immobiliers commerciaux. Cependant, l’investissement d’impact en tant que concept va au-delà de l’intégration ESG. La définition de Schroders de l’investissement d’impact est conforme à celle de la Société Financière Internationale (IFC) et du Global Impact Investing Network (GIIN), à savoir :

« investir dans des entreprises et des actifs dans le but de contribuer à un impact social ou environnemental positif mesurable ainsi qu’à des rendements financiers. »

Comme indiqué ici, l’investissement d’impact peut cibler des résultats environnementaux ainsi que des résultats sociaux. Dans les deux cas, il existe une exigence d’ « additionnalité » , faisant référence à des avantages mesurables clairement définis à l’avance qui dépassent ceux qui auraient été obtenus uniquement grâce à la recherche de rendements financiers.

Il existe une idée fausse selon laquelle l’investissement d’impact se concentre sur les résultats sociaux et, en outre, que l’investissement à impact social dans l’immobilier cible principalement les logements locatifs abordables. L’investissement d’impact couvre également la création d’un impact environnemental positif.

III. Stratégies pour obtenir des résultats environnementaux positifs dans la région APAC

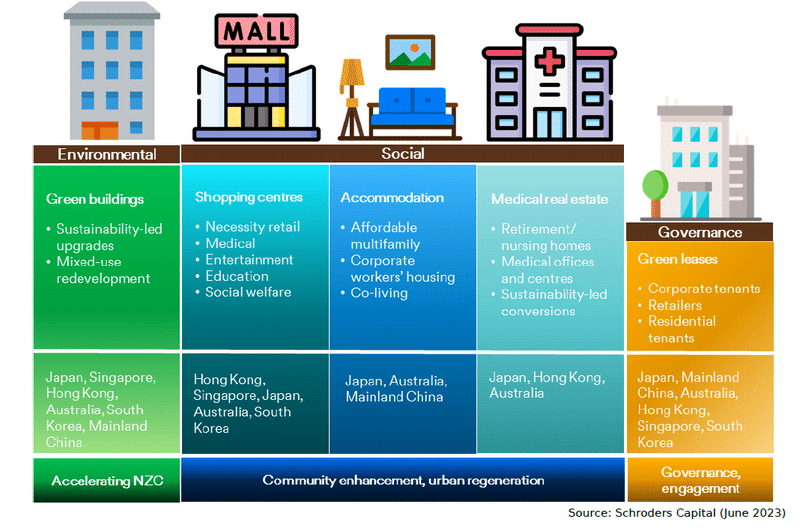

Les gestionnaires de fonds immobiliers peuvent employer diverses stratégies dans la région APAC pour obtenir à la fois des résultats environnementaux positifs et des rendements financiers adéquats. Nous nous concentrons ci-dessous sur deux stratégies ayant un large potentiel d’application.

Baux verts

Un bail vert comprend des objectifs liés à la durabilité et des indicateurs de performance mesurables convenus entre le propriétaire et le locataire. Certains gestionnaires de fonds proposent des recommandations de « location verte » qui encouragent les locataires à adopter des mesures pour améliorer la gestion de l’énergie, de l’eau et des déchets. De telles recommandations pourraient être incluses dans les contrats de location types, les rendant ainsi juridiquement contraignants. La rédaction de baux de cette manière est probablement la plus appropriée aujourd’hui pour les grandes entreprises et les commerces de détail, mais les locataires résidentiels pourraient être couverts à terme.

Dans la mesure où les baux verts encouragent les utilisateurs à adopter des pratiques respectueuses de l’environnement, ils ont également un impact sur la gouvernance. Cela dit, sur la base de l’évolution actuelle du marché, la simple mise en place de baux verts ne suffirait pas pour qu’un programme d’investissement soit classé comme une stratégie « d’impact environnemental » (IE) . Cela pourrait suffire s’il était combiné à d’autres méthodes permettant d’obtenir des avantages environnementaux.

Du brun au vert : modernisation des bâtiments axée sur la durabilité (en particulier des bureaux)

La plupart des pays de l’APAC n’ont pas fixé de délais pour que les bâtiments atteignent leurs objectifs d’efficacité énergétique. Cela dit, les grandes entreprises occuperont de plus en plus de bâtiments durables à mesure qu’elles adopteront elles-mêmes des objectifs ESG. Cela est particulièrement vrai en Australie (où les occupants ont depuis longtemps une préférence pour les bureaux de premier ordre), à Singapour et en Corée du Sud. Les bureaux plus anciens et de moindre qualité commenceront donc à être confrontés à un risque d’obsolescence, notamment en dehors des quartiers centraux des affaires (CBD) des grandes villes. Ce risque est probablement plus élevé dans le secteur des bureaux, mais il s’applique également aux bâtiments commerciaux, industriels et résidentiels plus anciens.

Figure 5 : L’obsolescence des bureaux devrait également devenir un risque dans la région APAC

Face au risque croissant d’obsolescence des bâtiments plus anciens ou de moindre qualité, la question se pose : pourquoi ne pas simplement démolir et reconstruire ? Le problème est que le réaménagement est très émetteur de carbone. D’énormes quantités d’énergie sont nécessaires – et de grandes quantités de dioxyde de carbone sont émises – lors de la fabrication des composants des bâtiments modernes ainsi que lors de leur construction. De telles émissions créent ce que l’on appelle le carbone incorporé dans le bâtiment. Sauver une structure existante et la moderniser plutôt que la reconstruire permet d’économiser tout ce carbone incorporé. Les promoteurs immobiliers au Royaume-Uni et dans l’Union européenne se concentrent de plus en plus sur la rénovation des bâtiments.

Dans certaines villes, il n’y a peut-être pas d’autre choix que de démolir et de reconstruire. La rénovation (ou la conversion complète vers d’autres usages, tels qu’un usage mixte ou résidentiel) est plus difficile pour les immeubles de bureaux verticaux que l’on trouve dans les CBD de la plupart des villes de l’APAC que pour les bureaux de faible hauteur que l’on trouve couramment dans les banlieues ou les parcs d’affaires. Cependant, nous nous attendons à ce que les grands promoteurs de la région APAC s’éloignent progressivement du modèle de démolition et de reconstruction à mesure que les gouvernements de la région APAC commencent à imposer davantage de réglementations pour accélérer la transition vers le zéro net et que les promoteurs s’efforcent de renforcer leurs propres références en matière de durabilité.

Les améliorations de bureaux axées sur la durabilité sont viables dans une grande partie de l’APAC. Au Japon, 70 % des salariés travaillent dans des PME, qui sont moins susceptibles d’avoir des objectifs ESG à long terme que les grandes entreprises multinationales. Cependant, les villes japonaises disposent d’un parc de bureaux élevé de catégorie B et C, ainsi que d’un âge moyen des bâtiments élevé, ce qui laisse largement la possibilité de trouver des marchés. À Singapour, le programme gouvernemental d’incitation au CBD promeut la revitalisation du CBD en encourageant la conversion des bureaux à un usage mixte ; il permet une augmentation de la GFA de 25 à 35 %. Les gestionnaires de fonds à valeur ajoutée peuvent rechercher des opportunités de mise à niveau qui capitalisent sur ce système et favorisent la durabilité de leurs plans. En revanche, les villes chinoises de niveau 1 ont un régime foncier court et – du moins dans leurs CBD – un âge moyen de construction faible, elles offrent donc moins de possibilités de moderniser des actifs plus anciens et de les revendre à des investisseurs axés sur les revenus.

IV. Stratégies pour obtenir des résultats sociaux positifs dans la région APAC

La stratégie de durabilité à long terme la plus ambitieuse pour l’immobilier en APAC est l’investissement à « impact social » (SI) dans les zones défavorisées. Comme indiqué, il existe une idée fausse selon laquelle les investissements SI dans l’immobilier ciblent principalement les logements locatifs abordables, mais ils peuvent prendre de nombreuses formes.

L’investissement SI vise à offrir des avantages sociaux clairement définis qui vont au-delà de ceux qui auraient été obtenus par la seule recherche du profit financier. Les résultats sociaux sont généralement plus difficiles à mesurer que les résultats environnementaux, et les rendements financiers des investissements SI sont susceptibles d’être inférieurs à ceux des styles d’investissement plus traditionnels.

Quels marchés une stratégie d’impact social pourrait-elle cibler en APAC ?

La plupart des gestionnaires de fonds immobiliers internationaux de la région APAC n’envisageront normalement pas d’investir dans les zones rurales ou les petites villes, étant donné le nombre restreint d’opportunités disponibles et le manque de liquidité du marché. Il est plus probable qu’ils s’intéresseront aux quartiers défavorisés des grandes villes. Voici des exemples possibles :

- Le gouvernement de Hong Kong publie le revenu mensuel médian des ménages par district. Les chiffres les plus récents datent de 2022. Ils montrent que le district le plus pauvre est celui de Kwun Tong, suivi de Sham Shui Po et de Kwai Tsing. Deux de ces districts se trouvent à Kowloon et un dans les Nouveaux Territoires. Le revenu mensuel médian des ménages de Kwun Tong est de 22 100 HKD, soit environ la moitié du niveau du district le mieux classé, Central & Western, avec 42 300 HKD. 6

- À Shanghai, le district le plus riche est Huangpu, avec un PIB par habitant de 499 000 RMB, mais la population est également faible, avec 580 000 habitants. En deuxième position vient le nouveau district de Pudong, beaucoup plus grand, avec une population de 5,77 millions d’habitants et un PIB par habitant de 266 000 RMB. À l’autre extrémité de l’échelle, quatre districts avec une population totale de 6,04 millions d’habitants ont un PIB par habitant inférieur à 100 000 RMB : Chongming (le plus bas), Baoshan, Songjiang et Putuo. Avec un revenu moyen inférieur à 40 % de celui de Pudong, ces zones peuvent être considérées comme défavorisées.

- En général, les rives nord et est de Tokyo, le long et à l’est de la rivière Sumida, sont plus anciennes et moins prospères que les rives sud et ouest. Ce sont les zones traditionnellement appelées Shitamachi ou « Ville basse ». On dit souvent que le quartier le plus pauvre de Tokyo est San’ya, une zone qui chevauche les quartiers Taito et Arakawa de Shitamachi et est traditionnellement fréquentée par les journaliers. Cependant, ce quartier n’est pas officiellement défini.

- Un quartier similaire à Osaka est Nishinari, situé au sud de la plaque tournante des transports de Namba. Nishinari compte également une forte population de travailleurs journaliers et de sans-abri, et était traditionnellement considérée comme rude et dangereuse, bien que récemment elle ait commencé à attirer des touristes et de nouveaux investissements.

Quels secteurs une stratégie d’impact social pourrait-elle cibler dans la région APAC ?

En Asie-Pacifique, nous considérons l’investissement SI comme une stratégie globale qui pourrait inclure plusieurs stratégies pour des types d’actifs individuels. Deux types d’actifs qui devraient offrir à la fois des résultats sociaux positifs et des rendements financiers adéquats sont :

Centres commerciaux (notamment commerces de quartier)

Le principal attrait des centres commerciaux de quartier est qu’ils sont importants pour les communautés locales. Moderniser et repositionner les centres commerciaux de quartier et accueillir une base de locataires plus large pouvant soutenir la communauté locale (médecins généralistes, soins de santé mentale, centres d’éducation,…) peut donc être une étape utile pour améliorer la qualité de vie dans les zones défavorisées. Dans les pays développés de l’APAC, investir dans le commerce de proximité constitue une stratégie viable en soi à Hong Kong et à Singapour. En Australie, il est également judicieux de considérer les centres commerciaux régionaux et sous-régionaux, qui deviennent souvent des centres de loisirs et de divertissement dans les zones suburbaines ainsi que dans les petites villes.

D’un point de vue financier, les centres commerciaux de quartier de la plupart des marchés de l’APAC sont fortement exposés aux catégories de vente au détail de nécessité, notamment alimentaires, pour lesquelles la demande est stable et inélastique. Pour les gestionnaires de fonds Value Add, les centres commerciaux de quartier offrent un fort potentiel de repositionnement des locataires afin d’augmenter les revenus locatifs et des besoins de gestion d’actifs moins ardus que les centres commerciaux de premier ordre. Les rendements des ventes au détail ont désormais atteint les niveaux les plus élevés parmi les principaux secteurs du secteur immobilier de la région APAC.

Des logements locatifs abordables

Les marchés de l’APAC connaissent une migration continue vers les grandes villes. Sur les marchés développés, la combinaison de l’urbanisation en cours, de la taille réduite des ménages et des prix élevés de l’immobilier stimule la demande de logements locatifs. Cela s’est traduit par l’émergence d’un secteur institutionnel d’appartements multifamiliaux. Ce secteur est le plus mature et le plus développé au Japon, mais il est également en expansion en Australie. Cependant, la Chine continentale est largement considérée comme offrant le plus grand potentiel de croissance à long terme, compte tenu de la taille même du marché et des ratios prix/revenu particulièrement tendus pour les logements situés dans les villes de premier rang.

Les logements locatifs multifamiliaux sont généralement destinés aux segments de population à revenus élevés ou moyens et, dans leur forme standard, ne constituent pas une cible pour les investissements SI. Toutefois, les appartements multifamiliaux à loyer modique situés dans les quartiers défavorisés des grandes villes pourraient bien répondre à ces critères. Cela serait particulièrement vrai s’ils étaient construits dans le cadre d’une stratégie plus générale de régénération des zones urbaines défavorisées. Une telle stratégie pourrait couvrir des actifs immobiliers, des actifs commerciaux et des bureaux locaux modernisés ou des bâtiments à usage mixte pour stimuler les opportunités d’emploi locales.

La Chine continentale est un marché où un modèle pourrait émerger pour la fourniture de logements locatifs aux segments à faible revenu de la population. Sous la direction de Shanghai, les autorités municipales ont réservé des terrains, désignés comme terrains R4, pour des logements locatifs abordables. Les acheteurs de terrains R4 ne peuvent pas modifier l’utilisation du terrain pendant la durée de 70 ans ; en outre, les loyers, le taux de croissance des loyers et les ventes de titres de strate sont plafonnés. Cela ne doit pas nécessairement se faire au détriment des rendements financiers. Les promoteurs se voient souvent proposer des terrains à prix réduit et bénéficient d’un faible taux d’imposition sur les revenus locatifs et d’autres avantages fiscaux. Le gouvernement de la ville soutient et subventionne ainsi les logements loués dans le cadre d’un partenariat public/privé pour accroître l’offre.

Figure 6 : Logements locatifs en Chine continentale : types de stratégies d’investissement

Pour les gestionnaires de fonds, le principal inconvénient potentiel du système R4 est la participation obligatoire à un projet de développement par des entreprises publiques qui disposent de droits de veto, ce qui réduit le contrôle requis pour le gestionnaire de fonds. Il existe une stratégie alternative : s’associer avec des promoteurs ou des exploitants de plateformes de logements locatifs à prix modique. La conversion de bâtiments industriels en logements d’entreprise pour leurs travailleurs (en particulier dans les segments à faible revenu tels que l’industrie manufacturière ou l’hôtellerie) en est un exemple. La sortie d’un tel projet se ferait par la vente à des C-REIT – désormais autorisés pour les logements abordables – ou à des fonds axés sur les revenus.

Autres secteurs cibles possibles : maisons de retraite et immobilier médical

Deux autres secteurs en Asie-Pacifique qui combinent des besoins du marché mal satisfaits et une valeur sociale élevée sont les résidences pour personnes âgées et l’immobilier médical. Une stratégie d’IS axée sur les zones défavorisées pourrait probablement englober des maisons de retraite pour personnes âgées et des établissements médicaux en dehors des quartiers privilégiés des villes, afin d’en accroître l’accessibilité.

Maisons de retraite/maison de retraite

Le total des transactions des maisons de retraite dans la région APAC a augmenté de 43 % en 2022, pour atteindre 2,6 milliards de dollars. Le centre d’attention actuel est le Japon, qui compte 36 millions de personnes âgées de plus de 65 ans (29 % de la population). Les REIT actifs dans le secteur comprennent Healthcare & Medical Investment Corp., qui possède 47 maisons de retraite, et Parkway Life, cotée à Singapour, qui en possède 57 (la plupart situées dans des quartiers résidentiels denses des grandes villes), mais la demande continue d’augmenter et une opportunité existe. pour convertir ou développer des logements plus accessibles. Le marché de Hong Kong est également largement sous-approvisionné. Il n’y a que six maisons de retraite haut de gamme publiques ou privées dans la ville, avec moins de 2 000 places au total, et des développements ou des conversions supplémentaires sont nécessaires.

Immobilier médical

Cette catégorie comprend essentiellement les cabinets médicaux et les centres médicaux. Les cabinets médicaux constituent un petit type d’actifs, avec un total de transactions en Asie-Pacifique en 2022 de seulement 0,8 milliard de dollars. Ils existent dans diverses villes portes, notamment Hong Kong, Tokyo et Singapour. À Hong Kong, les groupes médicaux privés ont tendance à sélectionner des bureaux dans le centre ou dans d’autres quartiers commerciaux clés tels que Tsim Sha Tsui. Associée au vieillissement de la population, l’accent accru mis sur les soins primaires et la prévention à la suite du Covid-19 devrait entraîner une nouvelle croissance de la demande locale de services médicaux privés, tandis que les visites de touristes de santé en provenance de Chine continentale devraient reprendre maintenant que la frontière est rouverte.

Les spécifications des cabinets médicaux sur mesure diffèrent quelque peu de celles des bureaux de catégorie A et peuvent inclure une plomberie supplémentaire, des systèmes de ventilation séparés, des installations spéciales d’élimination des déchets et des ascenseurs réservés aux patients. La conversion de bâtiments existants à un usage médical est compliquée, mais réalisable pour les gestionnaires de fonds expérimentés. Les immeubles de bureaux médicaux dédiés offrent aux cabinets médicaux et aux cliniques des installations exclusives qui n’ont pas besoin d’être partagées avec des bureaux standards dans le même bâtiment, mais leur construction comporte un risque de développement.

Investissement à impact social en APAC : autres considérations

Diverses autres considérations doivent être notées concernant le potentiel d’investissement de SI dans la région APAC :

• Fonds vie. La durée de l’investissement peut être de huit à dix ans, voire plus, car l’amélioration du caractère des communautés locales est généralement un projet à long terme. Certains fonds à impact immobilier sur le marché britannique autorisent la négociation ou le rachat d’actions après une période de blocage initiale, ce qui les rend effectivement ouverts.

• Rendements attendus. Les gestionnaires de fonds immobiliers pourraient envisager une combinaison de stratégies Core Plus, Value-Add et même Opportunistes au sein du même fonds SI. Cependant, les rendements potentiels de nouveaux secteurs tels que le logement locatif abordable ne sont pas faciles à évaluer, et les investissements au Japon (où les taux d’intérêt restent proches de zéro) peuvent générer des rendements plus modestes qu’ailleurs dans la région APAC. Notre meilleure estimation est que les TRI nets d’une stratégie SI dans la région APAC seraient compris entre 10 et 12 %.

• Soutien local. Un investissement réussi dans l’IS nécessitera probablement une coopération avec les gouvernements locaux, les organisations caritatives, les communautés et les investisseurs. Il est peu probable qu’une approche d’investissement uniforme dans la région APAC soit efficace ; les approches devraient plutôt être adaptées aux conditions de marchés spécifiques. Par exemple, le modèle chinois R4 pour les logements locatifs abordables a été suggéré comme modèle par le gouvernement de Hong Kong pour attirer les travailleurs vers les nouvelles villes envisagées dans son plan de développement « Métropole du Nord ». 7 Étudier en détail comment encourager la participation du secteur privé aux logements locatifs à bas prix à Hong Kong pourrait attirer une attention et un soutien importants du gouvernement.

• Risques supplémentaires. Les investissements SI, en particulier dans le logement abordable et dans des domaines similaires, comportent un risque potentiel important en matière de réglementation et de réputation, s’ils ne sont pas exécutés avec soin.

V. Durabilité et impact – implications pour l’immobilier APAC : résumé

Dans ce rapport, nous avons mentionné diverses stratégies immobilières potentielles pour obtenir des résultats environnementaux ou sociaux positifs dans la région APAC. En quête d’avantages environnementaux, les gestionnaires de fonds pourraient recourir davantage aux baux verts et se concentrer sur la modernisation des bâtiments (en particulier des bureaux) dans une perspective de durabilité dans toute la région.

Les centres commerciaux et les logements locatifs abordables sont des types d’actifs cibles possibles pour une stratégie d’impact social (IS) complet. Sur divers marchés, le logement abordable pourrait prendre la forme de produits multifamiliaux à moindre coût dans les zones défavorisées, mais pour l’instant, la Chine continentale est le marché le plus prometteur pour les logements à très bas prix tels que les logements pour travailleurs. Les investissements visant à améliorer l’accessibilité aux résidences pour personnes âgées et aux soins médicaux peuvent également avoir un impact social positif. Pour parvenir à une amélioration durable dans les zones défavorisées, il sera nécessaire de suivre diverses stratégies en matière d’actifs ainsi qu’un objectif général d’amélioration de la communauté ou de régénération urbaine.

Les résultats sociaux positifs sont un élément clé du retour sur investissement de l’IS, aux côtés des retours financiers. L’investissement SI a plus de chances de réussir là où les capitaux sont levés et déployés très localement et où les approches d’investissement sont adaptées aux conditions de marchés spécifiques en coopération avec les gouvernements et partenaires locaux.

Figure 7 : Obtenir des avantages environnementaux et sociaux dans la région APAC : types d’actifs et marchés à potentiel

[1] Source : Conseil mondial du bâtiment durable, rapport Bringing Emboded Carbon Upfront (2019)

[2] CBRE, Classement des villes durables d’Asie-Pacifique (décembre 2022)

[3] Source : Perspectives d’investissement immobilier de Schroders Capital (1S 2023)

[4] Voir https://www.bloomberg.com/company/offices/bloomberg-london/ .

[5] Voir https://www.keppelreit.com/property-portfolio/singapore/keppel-bay-tower/ et l’article du Straits Times du 10 décembre 2020.

[6] Voir https://www.censatd.gov.hk/en/web_table.html?id=130-06806 . Pour plus de précision, le revenu mensuel du ménage de 22 100 HKD équivaut à un revenu annuel d’environ 34 000 USD. Cela n’est pas désavantagé par rapport aux normes des pays les plus pauvres de l’APAC, mais c’est dans le contexte de Hong Kong.

[7] Source : blog Colliers, Obtenir la bonne combinaison d’hébergement sera crucial pour le succès de la Métropole du Nord (19 avril 2023)